绝对收益确定性更强,相对收益可期。疫情缓和复工复产以来,政策持续加码,市场对经济边际修复预期略改善,对修复幅度偏弱预期相对一致。拆分来看,对于财政和基建略偏乐观,对地产的预期一致悲观,负面预期相对充分,实际情况低预期概率低。对于银行股来说,绝对收益确定性更强。而银行股,相对收益将取决于阶段性数据好于预期和持续性预期改善。

6 月以来,行业基本面将持续改善,推荐优质区域银行,首选优质城商行,推荐成都银行、南京银行、江苏银行、常熟银行、杭州银行等,关注房地产修复带来的可能性机会。

疫情影响加剧区域间信贷需求差异,持续关注区域间差异及变化。

中部地区和县域疫情影响较小,核心城市和周边影响较大,不同区域经济的趋势和热度也有差异。长沙、成都、青岛等中部及区域核心城市疫情影响较小,且基建积极推进,信贷需求整体表现或较好。长三角区域来看,上海及周边的苏州等影响更显著,修复也更显著。

个人信贷修复、基建拉动对公叠加政策影响持续,信贷需求提升。

5 月以来的需求修复持续, 6 月及三季度基建的拉动也将持续提升。零售端,消费贷款或逐步改善;房地产销售看,按揭贷款底部趋稳;结构性工具支持下普惠投放动力持续支撑。信贷结构或将逐步改善,票据占比或有下降。

疫情直接影响延期或较小,行业承压或边际缓解2 季度资产质量的压力较1 季度或有所上升,逾期或略有上升,其中个人逾期压力或更为显著,整体资产质量相对平稳。对公方面,疫情影响较大的服务业、批发零售等,前期承压的房地产等行业或仍有部分风险暴露,需求修复和政策转向下这些行业压力或边际缓解。

2 季度行业净息差或仍承压,存款利率等成本仍有压降必要性和可行性。

资产端收益率或承压,新增贷款定价持续下降,减费让利、LPR 下调和债券收益走低影响贷款定价和客户预期。存款端相对贷款降幅更弱,主要2-3 年定期定价调降10bp,逐步到期重定价才能降低成本。居民存款定期化趋势显著,对存款形成成本压力。主动负债和同业存款的成本下行较多,但是主要能影响到的主要大型城商行以上的银行,中小银行一定程度受益于央行工具辅助支持缓解负债压力。

季末银行间市场利率有所上升,票据利率持续回升本周资金利率整体上行。SHIBOR 隔夜利率为1.44%, SHIBOR 7 天利率为1.85%,较上周上升3/11bp.DR001 为1.43%, DR007 为1.80%,较上周上升1/14bp。

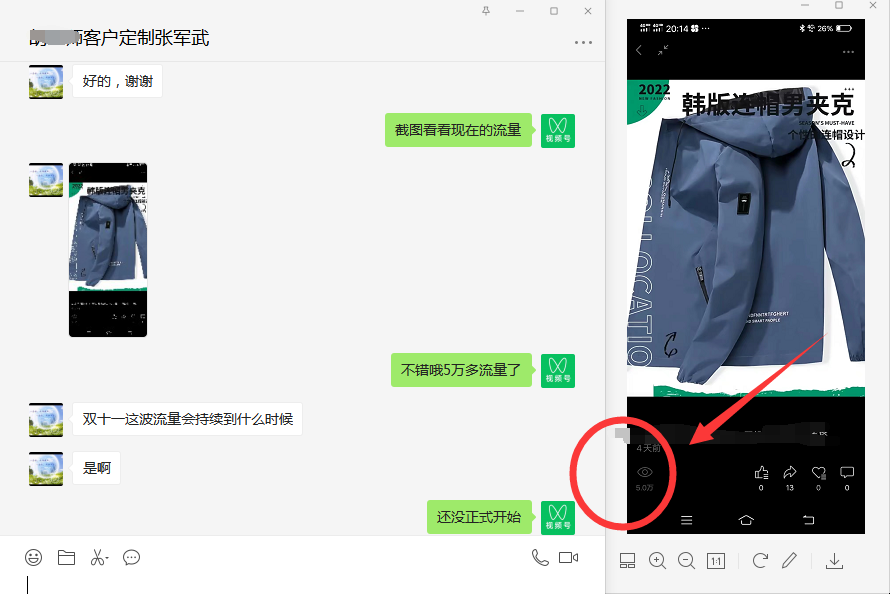

票据利率有所回升,信贷需求相对5 月或持续修复。国股银票转贴现6 个月收益率为1.65%,较上周上升11bp;城商银票转贴现6 个月收益率为1.72%,较上周上升5bp.票据转贴现收益率6 月10 日以来持续上行,虽然仍处于历史低位,变化好于较五月同期。

关键词: